创业以来,靠借钱增持公司股份,并且还借了不少,将近1个亿,这位北大学霸如今正带领公司冲击科创板。

近期,胜科纳米(苏州)股份有限公司(以下简称“胜科纳米”)更新了《首次公开发行股票并在科创板上市招股说明书》,保荐机构为华泰联合证券有限责任公司。

胜科纳米于2012年成立,总部位于江苏苏州,是一家半导体第三方检测分析实验室。

公司主要为半导体全产业链客户提供样品失效分析、材料分析、可靠性分析等分析实验,主要服务于客户的研发环节,被形象地喻为“芯片全科医院”。

01 北大学霸29岁创业,目前欠债近1亿

在本次发行前,胜科纳米的实际控制人李晓旻及其一致行动人通过直接和间接方式合计控制公司60.63%的股份。

李晓旻出生于1975年4月,本科毕业于北京大学微电子专业,硕士就读于新加坡国立大学电子工程专业。

硕士毕业之后他留在了新加坡工作,就职于新加坡科技研究局微电子研究所,担任研发工程师。

不过仅仅上了三年半的班之后,李晓旻就开始了创业之旅,2004年他在新加坡创立商业化第三方检测分析实验室,彼时年仅29岁。

2012年,公司创始团队紧抓国内半导体产业向中高端发展的契机,在苏州成立胜科纳米,形成境内外业务布局。

目前,除在新加坡、苏州两地设有实验室外,胜科纳米已在南京、福建、深圳、青岛建立实验室,并在马来西亚设立市场服务团队,持续扩张检测分析服务半径,逐步跻身半导体第三方检测分析行业前列。

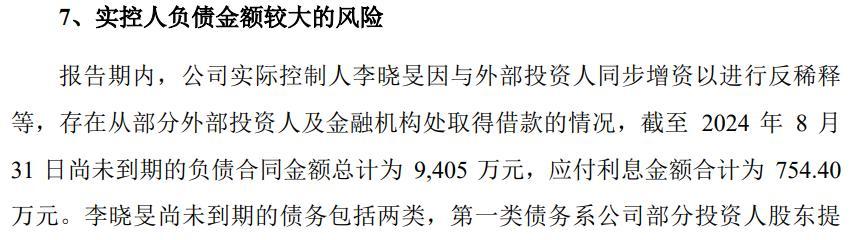

不过芯片第三方检测分析是一项资金密集型的业务,公司在发展的过程中,经历了13轮融资,2019年至2022年间,公司的投后估值由2.2亿元增长到30亿元。实际控制人李晓旻因与外部投资人同步增资以进行反稀释等,向外部投资人及金融机构借了大量资金。

截至2024年8月31日,李晓旻尚未到期的负债合同金额总计为9405万元,应付利息金额合计为754.4万元。

图片来源:招股书

监管部门也关注到了这个问题,并进行了重点问询,公司回复称,李晓旻针对其尚未清偿的相关借款,已制定了合理的还款计划,以确保其能够按期清偿借款。

其中一条还款资金来源就是胜科纳米的分红,2022年、2023年,胜科纳米分别现金分红7500万元、3800万元,合计1.13亿元;而2021年至2023年,胜科纳米的归母净利润合计约1.92亿元,现金分红占近3年归母净利润的比例约59%。

另一方面,胜科纳米自身也面临一定的债务压力。自2021年至2024年上半年,公司各期末的负债金额从3.13亿元增至7.59亿元;与此同时,资产负债率由42.22%增至57.84%,呈增长趋势。

主要的原因在于,报告期内公司持续进行固定资产、在建工程的投入,长期借款金额逐年增长,同时公司经营规模的扩大使得流动负债规模也有所提高。

02 半导体检测分析具有明显的伴生属性,且呈现周期性

胜科纳米的主要业务是判断客户产品设计或工艺中的缺陷,助力客户提升产品良率与性能,承担辅助客户研发的角色。

凭借多元化的检测分析项目与专业精准的诊断能力,公司可以协助客户解决产品开发、工艺改良等方面的疑难杂症,被形象地喻为“芯片全科医院”。

公司的营业收入主要来自于失效分析与材料分析,报告期内这两项收入的占比均超过95%。

公司业务构成,来源:招股书

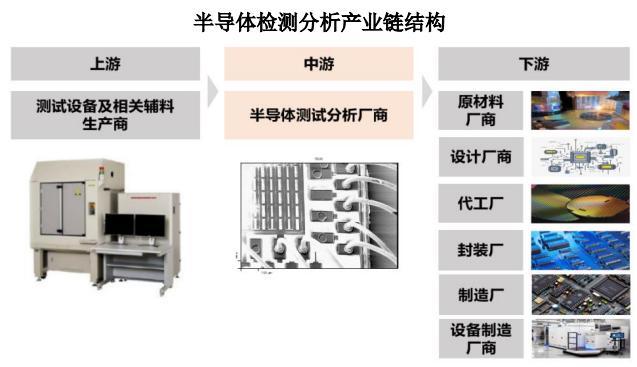

为保证半导体芯片、器件等产品的制造良率,在半导体产品整个生产工艺中,需要通过大量的检测对质量进行评估,保证每个环节的制造过程符合规范、质量达标。

因此,半导体检测分析具有明显的伴生属性,与下游客户的生产活动、研发活动紧密融合,是半导体产业链中不可或缺的重要组成部分。

半导体检测分析产业链结构,来源:招股书

正因为如此,半导体检测行业与半导体行业整体的景气度相关性较高,也呈现一定的周期性。

根据相关数据,2023年全球半导体市场呈现负增长,但在存储芯片及逻辑芯片等推动下,全球半导体市场未来两年将迎来强劲复苏。

2024年全球半导体市场规模预计同比增长16.0%,有望达到6112亿美元,2025年预计同比增长12.5%,达到6873亿美元。

此外,根据ICInsights预测,2022年至2026年市场将呈现6.5%的年平均增长率。

全球半导体市场规模及增速,来源:招股书

近年来,随着半导体产业链的专业化分工的进一步加强,Labless理念应运而生,半导体第三方检测分析成为一个专业化细分行业赛道。

根据中国半导体行业协会数据,2023年我国半导体第三方实验室检测分析市场规模已达80亿元,2027年行业市场空间有望达到180至200亿元。

从行业发展历程来看,国内市场最早由国有检测机构主导,工业和信息化部电子第五研究所(即“赛宝实验室”)在上世纪末进入电子产品的失效分析领域。

21世纪初,随着半导体产业的发展以及检测行业的放开,中国台湾、欧美等地的第三方检测机构进入大陆市场,如闳康、宜特、EAG实验室等;与此同时,本土民营公司也开始诞生并逐渐发展。

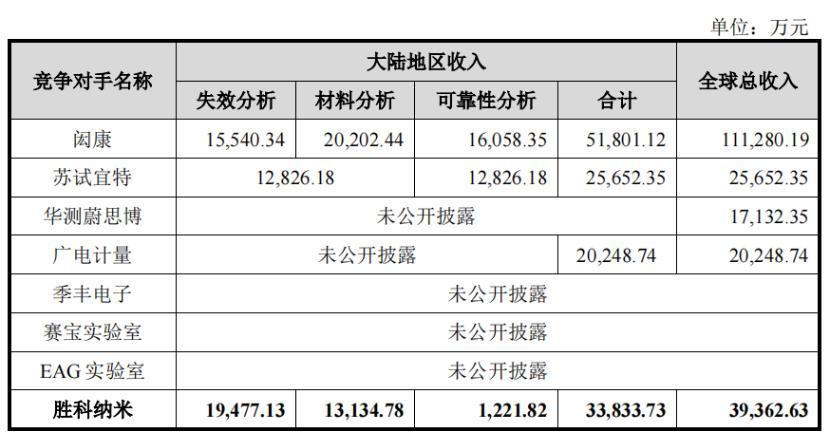

目前,国内半导体第三方分析市场呈现参与者多、集中度低的特点。

根据国家统计局数据,整体检验检测行业“小微”型机构数量较多,就业人数在100人以下的检验检测机构数量占比达到96.26%。2023年,胜科纳米在大陆地区占据的市场规模比例约为4.23%。

行业内主要竞争对手情况:来源:招股书

03 北方华创、高通、博通均为客户

近年来,随着我国半导体行业的发展,胜科纳米的业绩也在持续增长。

2021年、2022年、2023年及2024年1-6月(简称“报告期”),胜科纳米实现营业收入分别为1.68亿元、2.87亿元、3.94亿元和1.85亿元,实现扣非后的归母净利润分别为2275.61万元、5158.45万元、8587.91万元和2648.99亿元。

2024年1-9月,公司预计实现营业收入约2.92亿元至3亿元,同比增幅约为3.77%至6.61%,预计扣非后的归母净利润约为4900万元至5400万元,同比下降约15.42%至6.79%。

招股书称,扣非净利润下滑主要是新产能建设投入带来的短期影响,目前深圳、青岛实验室业务拓展均取得明显进展,预计两家实验室年底前均可以实现单月盈利,未来将为业绩贡献新的增量。

关键财务数据,来源:招股书

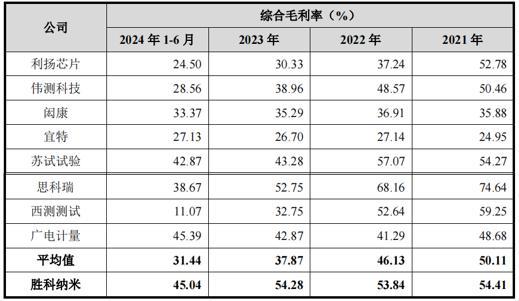

报告期内,公司综合毛利率水平分别为54.41%、53.84%、54.28%和45.04%,高于同行业平均水平,2024年上半年毛利率下降主要系新建深圳、青岛实验室尚处于产能爬坡期影响。

公司毛利率与同行对比,来源:招股书

胜科纳米的客户类型覆盖芯片设计、晶圆代工、封装测试、IDM、原材料、设备厂商、模组及终端应用等半导体全产业链。

其中来自芯片设计、晶圆代工、设备及材料环节客户的收入占比较高,2024年1-6月,来自上述三块业务的收入比例分别为39.31%、32.78%和9.13%。

公司目前已累计服务全球客户2000余家。典型客户包括国内外知名芯片设计厂商客户A、卓胜微、高通、博通;国内头部晶圆代工厂华虹集团、客户H;全球封测巨头日月光、长电科技;全球领先半导体设备供应商应用材料、北方华创;国内显示面板龙头京东方、天马微;国内LED芯片龙头华灿光电等。

胜科纳米的分析能力更多地聚焦先进工艺,先进制程的覆盖能力可达3nm,处于行业前列,且公司来自先进工艺领域的收入持续增长,2024年1-6月收入占比已达77.29%。

不过,这块业务对高端分析仪器的依赖度较高,而目前高端分析仪器主要靠进口。赛默飞集团在高端检测分析设备领域占据全球龙头的地位,向赛默飞集团采购相关设备是行业内众多实验室的首选。

2023年,胜科纳米对赛默飞集团的采购金额占采购总额的比重达到了68.08%。未来如果国际贸易环境发生不利变化,那么国内包括公司在内的第三方检测公司都可能会面临业务被“卡脖子”的风险。